شاخص قدرت نسبی (RSI) چیست و چه کاربردی دارد؟

در بازار سهام و ارزهای دیجیتال دو نوع رویکرد برای تجزیه و تحلیل بازار وجود دارد: ۱. تحلیل بنیادین (Fundamental)؛ ۲. تحلیل تکنیکال (Technical). تحلیل بنیادین از تحلیل تکنیکال دشوارتر و زمانبرتر است؛ بههمیندلیل، افراد زیادی استفاده از رویکرد دوم را ترجیح میدهند. در تحلیل تکنیکال، میتوان با دنبالکردن روند قیمت و استفاده از ابزارهای مختلف، آینده بازار را تا حدی پیشبینی کرد. یکی از این ابزارها که برای تشخیص روند نزولی و صعودی بازار استفاده میشود، شاخص قدرت نسبی (RSI) نام دارد.

عناوینی که در این مقاله خواهید خواندشاخص قدرت نسبی (RSI) چیست؟محاسبه شاخص قدرت نسبی (RSI)عملکرد شاخص قدرت نسبی (RSI)تفسیر محدودههای شاخص قدرت نسبی (RSI)استفاده از سیگنال واگرایی در شاخص قدرت نسبی (RSI)استفاده از سیگنال رد نوسان در شاخص قدرت نسبی (RSI)محدودیتهای شاخص قدرت نسبی (RSI)سیگنال خرید شاخص قدرت نسبی (RSI)شاخص قدرت نسبی (RSI) چیست؟

شاخص قدرت نسبی (RSI) را شخصی به نام J. Welles Wilder در اواخر دهه ۱۹۷۰ معرفی کرده است. این شاخص اساسا ابزار تحلیل تکنیکال است که مقدار و سرعت نوسانهای قیمت را اندازهگیری میکند. مقدار این شاخص بین صفر تا صد تغییر میکند و عملکرد آن را در یک جمله میتوان اینگونه توضیح داد: شاخص قدرت نسبی با افزایش تعداد و حجم موقعیتهای بسته مثبت افزایش مییابد و با افزایش پوزیشنهای در ضرر کاهش پیدا میکند.

در این شاخص، عدد هفتاد یا بیشتر نشاندهنده خرید افراطی یا ارزشگذاری بیشازحد یک دارایی است و احتمال دارد به تغییر روند یا کاهش قیمت به هدف اصلاح بازار منجر شود.در این شاخص، عدد سی یا بیشتر فروش افراطی یا ارزشگذاری زیر قیمت دارایی را نشان میدهد و میتواند بیانگر زمان مناسب برای خرید باشد.محاسبه شاخص قدرت نسبی (RSI)

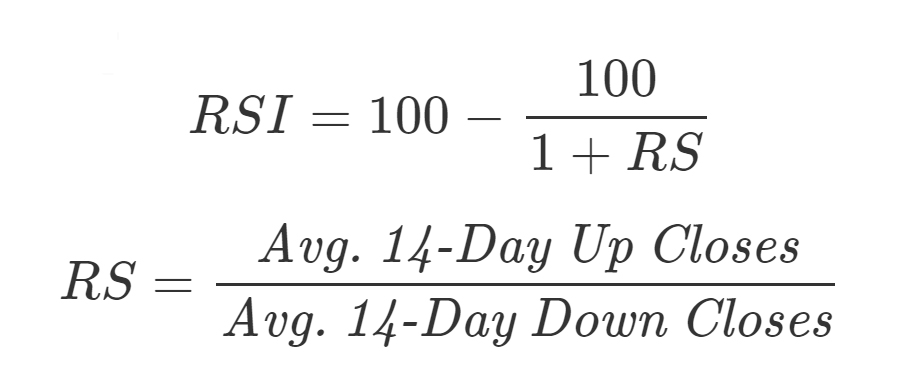

رقم متوسط سود یا زیانی که در محاسبه این شاخص استفاده میشود، میانگین درصد سود یا زیان در طول یک دوره بازنگری است. در این معادله، متوسط ضرر رقمی مثبت در نظر گرفته میشود. بازه استانداردی که برای اولین دوره بازنگری استفاده میشود، دورهای چهاردهروزه است.

اولین متوسط سود = جمع سودها در بازه ۱۴ روزه / ۱۴.اولین متوسط ضرر = جمع ضررها در بازه ۱۴ روزه / ۱۴.

محاسبات دوم و بعدی این اعداد براساس میانگینهای سود و ضرر قبلی انجام میشود:

میانگین سود = [(میانگین سود قبلی) *۱۳ + سود جاری] / ۱۴.میانگین ضرر = [(میانگین ضرر قبلی) *۱۳ + ضرر جاری] / ۱۴.

در محاسبه دوم، اضافهکردن میانگین قبلی به مقدار فعلی روشی برای هموارسازی نمودار است. این روش برای اندازهگیری میانگین متحرکنمایی (EMA) نیز استفاده میشود. هرچه تعداد روز دوره بازنگری بیشتر شود، شاخص قدرت نسبی نیز با دقت بیشتری محاسبه میشود.

شاخص قدرت نسبی = ۱۰۰ – [۱۰۰ / (۱ + (میانگین سود / میانگین ضرر))]

با استفاده از فرمول بالا، شاخص قدرت نسبی محاسبه میشود. نمایش شاخص را میتوان در زیر نمودار قیمتی ارزهای دیجیتال مشاهده کرد:

عملکرد شاخص قدرت نسبی (RSI)

در شاخص قدرت نسبی، عددی بین صفر تا سی اشباع فروش و عددی بین هفتاد تا صد اشباع خرید در بازار را نشان میدهد. بااینحال، این قرارداد را میتوان بسته به تنظیمات این شاخص برای هر کاربر و قدرت روند بازار در صورت لزوم بهشکلی متفاوت تنظیم کرد. برای مثال، برخی بهجای ترکیب ۳۰-۷۰ از ترکیب ۳۳-۶۶ و برخی از ۲۰-۸۰ استفاده میکنند. اگر مقدار شاخص قدرت نسبی رقمی بین اعداد سی تا هفتاد را نشان دهد، آن منطقه را بازهای بیروند و خنثی در نظر میگیریم.

تفسیر شاخص قدرت نسبی (RSI)

با بررسی عملکرد شاخص قدرت نسبی میتوان امکان معکوسشدن روند بازار را نیز تشخیص داد: اگر روند بازار صعودی باشد؛ اما شاخص قدرت نسبی بعد از چند بار برخورد با عدد هفتاد (هر عدد قراردادی دیگر برای حد خرید افراطی) نتواند آن را بشکند و بعد به کمتر از عدد سی (هر عدد قراردادی دیگر برای حد فروش افراطی) نزول کند، میتوان پیشبینی کرد که پایان روند صعودی نزدیک است و بهزودی شاهد برعکسشدن جهت بازار خواهیم بود.

همین امر برای برعکس این موضوع نیز صدق میکند: اگر در روندی نزولی، شاخص قدرت نسبی بعد از چندین برخورد به عدد سی نتواند حد آن را بشکند و بهسمت عدد هفتاد حرکت کند، متوجه میشویم که احتمالا روند نزولی در حال تضعیف و ممکن است بهزودی شاهد معکوسشدن قیمت باشیم. شاخص قدرت نسبی، تنها در بازاری با روندی قوی، چه صعودی و چه نزولی، به صفر یا صد نزدیک خواهد شد.

در بازار صعودی (گاوی)، شاخص قدرت نسبی بین محدوده چهل تا نود باقی بماند و منطقه چهل تا پنجاه بهعنوان حد پایین قیمت (پشتیبان) در نظر گرفته میشود.

در بازار نزولی (خرسی)، شاخص قدرت نسبی تمایل دارد بین ده تا شصت باقی بماند و منطقه پنجاه تا شصت بهعنوان سطح مقاومت شناخته میشود.

اگر قیمت پایهای یک رمزارز بدون پیشبینی شاخص قدرت نسبی تغییر کند، آن را میتوان به تغییر روند در بازار تعبیر کرد.

در ترندهای قوی، ممکن است شاخص قدرت نسبی برای مدتی طولانی در بازه خرید یا فروش افراطی باقی بماند

با اینکه این دو موضوع ممکن است برای کاربران تازه وارد در تحلیل بازار کمی گیجکننده بهنظر برسد، درصورت یادگیری استفاده و تفسیر درست اعداد این شاخص در زمان مناسب، میتوان آن را به راهنمای بسیار خوبی برای کمک در تصمیمگیری در زمان مناسب برای خرید یا فروش در بازار کمک کند.

استفاده از سیگنال واگرایی در شاخص قدرت نسبی (RSI)

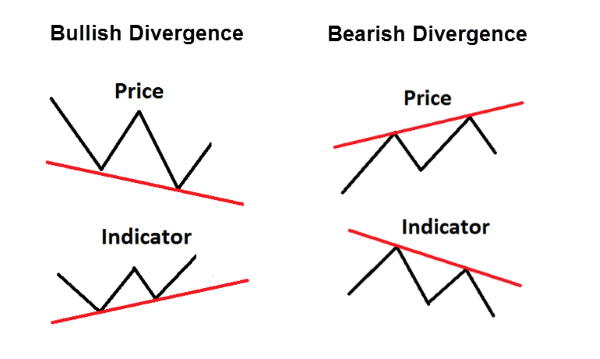

واگرایی (Divergence) در تحلیل تکنیکال زمانی اتفاق میافتد که ارزش دارایی در خلاف جهت شاخص مدنظر حرکت کند.

واگرایی درصورتی تشکیل میشود که قلههای ایجادشده در شاخص قدرت نسبی و قیمت از قلههای قبلی خودشان بالاتر یا پایینتر باشند. هنگام مشاهده این اتفاق میتوان اینطور برداشت کرد که روند فعلی در حال تضعیفشدن است و امکان دارد جهت قیمت تغییر کند. واگرایی دو نوع صعودی و نزولی دارد:

واگرایی صعودی زمانی رخ میدهد که شاخص قدرت نسبی فروش افراطی را نشان دهد و همزمان قیمت در حال افزایش باشد. در این حالت میتوان اینطور برداشت کرد که نوسانهای بازار زیاد و زمان برای خرید مناسب است.

واگرایی نزولی زمانی رخ میدهد که شاخص قدرت نسبی نشاندهنده خرید بیشازحد در بازار باشد و همزمان افزایش قیمت را شاهد باشیم. از واگرایی در بازار صعودی برای پیداکردن نقطه احتمالی فروش نیز میتوان استفاده کرد. واگرایی در روندهای طولانیمدت بهندرت اتفاق میافتند و در روندهای خیلی قوی و تیز کاربردی ندارد.

استفاده از سیگنال رد نوسان در شاخص قدرت نسبی (RSI)

نزدیکشدن شاخص قدرت نسبی به حد پایین قیمت (Support Level) یا سطح مقاومت (Resistance Level) و دورشدن دوباره از آن بدون ردکردنش، روش رد نوسان نام دارد. رد نوسان دو نوع گاوی و خرسی دارد:

رد نوسان گاوی

وقتی شاخص قدرت نسبی به حد پایین تعیینشده برای قیمت (Support Level) نزدیک میشود؛ اما بدون ردکردن این حد، در جهت برعکس حرکت میکند:

RSI وارد منطقه فروش بیشازحد میشود.RSI از محدوده سی (حد پایین قیمت) بالاتر میرود.RSI دوباره به سطح سی برمیگردد؛ اما آن را قطع نمیکند.RSI بیشترین مقدار قبلی خود را میشکند و بالاتر میرود.رد نوسان خرسی

وقتی شاخص قدرت نسبی به حد بالای تعیینشده برای قیمت (Resistance Level) نزدیک میشود؛ اما بدون ردکردن این حد، دوباره در جهت برعکس حرکت میکند:

RSI به منطقه خرید افراطی وارد میشود.RSI از بالای خطر مقاومت (عدد هفتاد) پایینتر میآید.RSI به عدد ۷۰ نزدیک میشود؛ اما وارد بازه هفتاد تا صد نمیشود.RSI کمترین مقدار قبلی خود را رد میکند و پایینتر میرود.

رد نوسان در روندهای طولانیمدت، سیگنال مطمئنتری به کاربر میدهد.

محدودیتهای شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی حرکت صعودی و نزولی قیمت را مقایسه میکند و نتیجه را در قالب نموداری نوسانی در زیر نمودار قیمتی نشان میدهد. مانند بسیاری از شاخصهای تکنیکال، سیگنالهای شاخص قدرت نسبی درحالیکه روندهای بازار طولانیمدت باشند، مطمئنتر هستند.

با اینکه این شاخص بهندرت درباره معکوسشدن بازار سیگنال میدهد، تشخیص آنها از هشدارهای کاذب دشوار است:

مثبت کاذب: زمانی که شاخص قدرت نسبی با حرکتی صعودی عدد هفتاد را رد کند (اشباع خرید)؛ اما خریدی در بازار صورت نگیرد.منفی کاذب: شاخص قدرت نسبی حد پایین (عدد سی) را با روند نزولی طی کند؛ اما قیمت افزایش پیدا کند.

ازآنجاکه این شاخص نوسان در بازار را نشان میدهد، نوسان چشمگیر در هر دو جهت صعودی و نزولی میتواند برای مدت طولانی خرید یا فروش افراطی را نشان دهد. بنابراین، شاخص قدرت نسبی در بازار نوسانی با حرکتهای صعودی و نزولی متناوب، بیشترین کاربرد را دارد.

سیگنال خرید شاخص قدرت نسبی (RSI)مقاله مرتبط:شاخص ترس و طمع و کاربرد آن در بازار رمزارزها

بسیاری ردکردن حد پایین سی در شاخص قدرت نسبی را نشانهای برای خرید میدانند؛ اما این امر بستگی زیادی به شرایط حاضر روند تغییرات قیمتی دارد. برای مثال، ممکن است در شرایط روند نزولی درخورتوجه قیمتها، فروش همچنان برای مدتی ادامه پیدا کند. در این وضعیت، ممکن است کاربران تا تأیید سیگنالهای بیشتری منتظر بمانند.

باید توجه کرد که استفاده از هیچ ابزار تحلیل تکنیکالی بهتنهایی کافی نیست و نباید برای تصمیمگیری فقط به یک ابزار استناد کرد. ترکیب شاخص قدرت نسبی با شاخصهای دیگر میتواند سیگنالهای مطمئنتری دراختیار کاربران بگذارد.

شما کاربران زومیت تابهحال استفاده از شاخص قدرت نسبی را تجربه کردهاید؟ چه شاخص دیگری را میشناسید که در تحلیل تکنیکال بازار کاربرد داشته باشد؟

***

این مقاله حاوی توصیه یا پیشنهاد اقتصادی زومیت نیست. خطر ازدستدادن سرمایه در هر سرمایهگذاری وجود دارد و سرمایهگذار باید پس از مطالعه و تحقیق، تصمیم نهایی را خود اتخاذ کند و مسئولیت تبعات آن را برعهده بگیرد.

شاخص قدرت نسبی (RSI) یکی از ابزارهای تحلیل تکنیکال است که عددی بین صفر تا صد را نشان میدهد. در این شاخص، عدد هفتاد و بیشتر را میتوان بهعنوان سیگنالی برای فروش و عدد سی و کمتر از آن را سیگنال خرید دانست.